可抵扣进项税额的凭证及注意事项

时间:2019-08-30 09:29 编辑:长沙代理记账

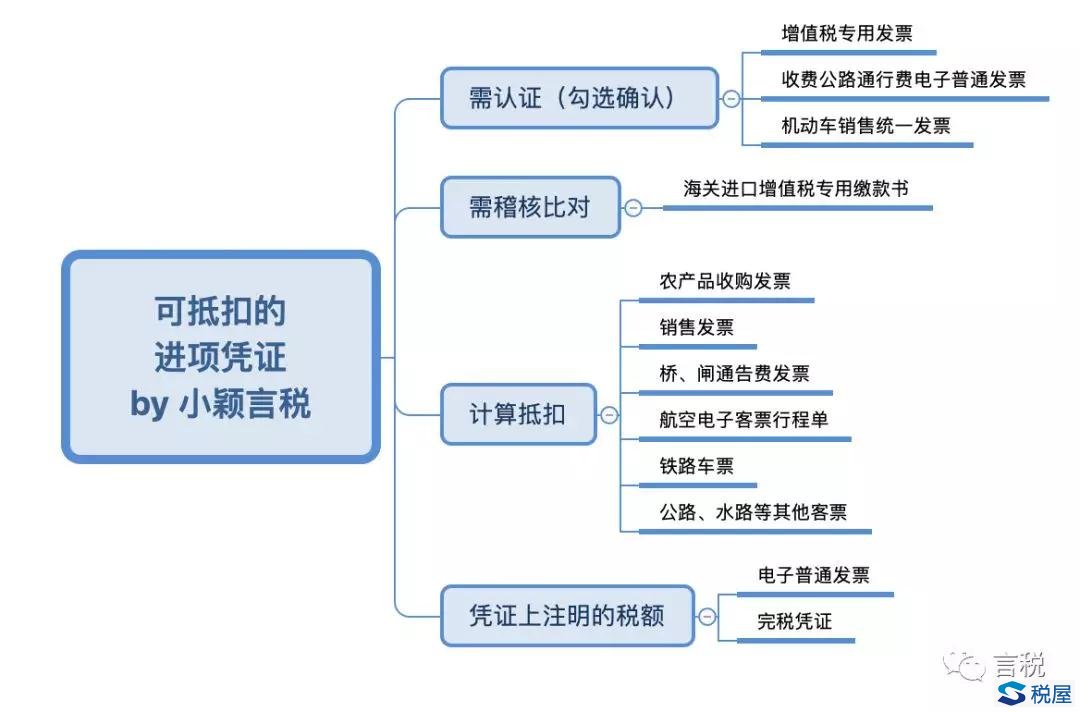

本期我们来聊一聊可抵扣进项税额的凭证及注意事项,可抵扣的进项凭证可以分成四类:需认证或勾选确认的,需稽核比对的,计算抵扣的,以及无需认证直接按凭证上的税额抵扣,一共四类,如下图所示:

接下来逐一进行介绍:

一、需要认证或勾选确认方式抵扣的

(一)凭证类型

增值税专用发票、机动车销售统一发票、收费公路通行费增值税电子普通发票。

(二)抵扣税率

取得2019年4月1日以后开具的发票,抵扣税率为13%、9%、3%、5%,详见进项税额抵扣专题学习

(三)注意事项

1.自2017年7月1日起,增值税一般纳税人取得的2017年7月1日及以后开具的增值税专用发票和机动车销售统一发票,应自开具之日起360日内认证或登录增值税发票选择确认平台进行确认,并在规定的纳税申报期内,向主管国税机关申报抵扣进项税额。

依据:总局公告2017年第11号(营改增征管)

2.自2018年1月1日起,增值税一般纳税人取得符合规定的通行费电子发票后,应当自开具之日起360日内登录本省(区、市)增值税发票选择确认平台,查询、选择用于申报抵扣的通行费电子发票信息。

依据:《交通运输部 国家税务总局关于收费公路通行费增值税电子普通发票开具等有关事项的公告》(交通运输部公告2017年第66号)

3.从2019年3月1日起,取消增值税发票认证的纳税人范围扩大到全部一般纳税人。一般纳税人取得增值税发票后,可以自愿使用增值税发票选择确认平台查询、选择用于申报抵扣、出口退税或者代办退税的增值税发票信息。

依据:总局公告2019年第8号(关于扩大小规模纳税人自行开具增值税专用发票试点范围)

4.当月认证后当月可以不抵扣留待下月抵扣吗?

不可以。当月认证当期抵扣,认证的当期未抵扣的,不能结转下期抵扣,辅导期纳税人除外。纳税人应在认证通过的次月申报期内向主管税务机关申请抵扣进项税额,若是没有申报抵扣,相当于放弃了抵扣权利,应当将进项税额全部计入成本费用。

取消认证后,并不是说不需要认证了,而是相当于从扫描认证变成“网络认证”,仍然需要在开具发票之日起360日进行认证,并在认证通过的次月申报期内申报。这里的360日是以开票日期算起,而不是自取得发票日期算起;360日非360个工作日,节假日不能顺延。

5.当月认证抵扣后,销售方误操作将发票作废了如何处理?

购买方应做进项转出处理,重新取得增值税专用发票进行抵扣,但不得将已认证的发票退还销售方。

6.登记为增值税一般纳税人前的增值税扣税凭证能抵扣进项吗?

根据《国家税务总局关于纳税人认定或登记为一般纳税人前进项税额抵扣问题的公告》(国家税务总局公告2015年第59号)规定,纳税人自办理税务登记至认定或登记为一般纳税人期间,未取得生产经营收入,未按照销售额和征收率简易计算应纳税额申报缴纳增值税的,其在此期间取得的增值税扣税凭证,可以在认定或登记为一般纳税人后抵扣进项税额。

7.专用发票用于不能抵扣项目需要认证吗?

可以选择认证或不认证,但是建议先认证,申报时做进项转出。因为认证可以对增值税专用发票辨别真伪,也不会形成滞留票。滞留票是指销货方对购货方开具增值税专用发票,而购货方由于种种原因在规定期限内未将专用发票认证及抵扣的增值税专用发票。主要成因是部分纳税人隐瞒收入,采取进销均不入账的手段偷逃税款,对取得的进项发票不进行认证抵扣,形成滞留票。

8.机动车销售统一发票

机动车销售统一发票一共有六联,第一联和第二联是给购货方的,第三联给车购税征收单位,第四联给车辆登记单位,最后两联是销售方自己留的。开具时应使用机动车销售统一发票税控系统。在盖章中该票有特殊规定,抵扣联和报税联不得加盖印章,注册登记联一律加盖开票单位印章。

部分销售摩托车或农用车的纳税人为增值税小规模纳税人或转登记为小规模纳税人,使用增值税发票管理系统开具机动车销售统一发票。若当期开具的机动车销售统一发票销售额未超过30万元的,将会造成销售给一般纳税人的部分存在上游免税下游抵扣的问题。如何应对增值税小规模纳税人开具机动车销售统一发票造成的上游免税下游抵扣问题?

- 上一篇:再看企业集团内单位之间无偿借贷行为的税收处理

- 下一篇:土地增值税立法,改了什么?